原文标题:ETH 2.0 背景下的新机会与新叙事|ZONFF Research

原文作者:Kylo

原文来源:Zonff Partners

TIPS

- 在 Merge - Shanghai Upgrade 的约 9 个月的小周期内,流通状态的 ETH 在持续单调递减;

- 从长远来看,未来 ETC 等 Ethhash POW Token 将会迎来数倍的算力增加值;

- 去中心化 GPU 算力网络可能会开启 GPU 挖矿的下一个叙事;

- 未来的 Staking 赛道 Lido 和 CEX 仍然会是 Staking 的主力,但各种去中心化的质押协议以及其他类型的质押服务提供商也会呈现百花齐放的状态;

- Obol Network 等协议对于维护验证者网络运行的稳定和去中心化具有重要意义;

- 若质押在信标链上的 ETH 可以取出,由于增加了 stETH 的变现途径,用户进行循环贷的风险将会极大的降低;

- ETH 质押收益与小费收益的分离实际上为 Lido 等流动性质押协议以及节点托管商提供了寻租的空间;

- 未来可能会有大量基于 ETH 票据的收益和交易产品的涌现;

- DeFi 协议基于其不断拓展业务范围,挤占竞争对手市场的本能将有动机下场做 ETH 流动性质押。

1 ETH 基本面的变化

ETH 在 POW 阶段每个区块会产生 2 枚 ETH 作为区块奖励,按照 15s 的出块时间进行估计,一年约产生 420 万枚。但在完成 Merge 之后,ETH 的质押奖励将会根据质押在信标链上的 ETH 的总量进行动态调整,目前每年增加的 ETH 数量约为质押的 ETH 总量的 4%,即一年增发约 50 万枚。随着未来 ETH 质押率的上升,增发量占质押 ETH 总量的比例会逐渐降低。在 ETH 质押率为 30% 的情况下,ETH 的年增发量可能会达到 120 - 150 万枚。但在 EIP - 1559 的加持下,ETH 在未来有极大的可能性会实现通缩。在去年 Gas 暴涨的牛市阶段,一天甚至可以销毁约 2 万枚 ETH,因此 Merge 之后以太坊的整个通证经济将会发生质的变化。

如果将 Merge 之后的大周期分为 Merge - Shanghai Upgrade 和 Shanghai Upgrade - Infinite 两个周期,这两个周期的通证结构也完全不一样。Shanghai Upgrade 也被称为 Post-merge Clean,主要特征是质押在信标链上的 ETH 可以被有序取出,在升级完成前所有质押的 ETH,包括流动性质押协议如 Lido 中的资产都无法取回。因此在 Merge - Shanghai Upgrade 的约 9 个月的小周期内,流通状态的 ETH 在持续单调递减。

具体的原因归结为以下几点:

- EIP 1559 的燃烧效应;

- 信标链上质押的 ETH 的数量不断增加但又无法取出;

- 信标链上节点的质押奖励无法取出,即该周期内所有增发的 ETH 处于锁定的状态;

- 验证者从执行客户端获取的 MEV 和各种小费收入可以由验证者自由支配,但这部分收入本质上属于 ETH 存量,并不影响 ETH 的整体流通量。

Shanghai Upgrade 之后随着质押的 ETH 以及质押收益可以被取出,原本完全有利于 ETH 持有者的通证结构将不复存在。随着 ETH 的质押率达到稳定,ETH 流通量将由 EIP-1559 和增发奖励这两者共同决定。

2 矿机回收以及挖矿的未来

ETH 挖矿产业在 Merge 前可以提供的算力为 910 TH/s,约为 ETC 算力的 20 - 30 倍。两者使用的 POW 算法都是 Ethhash。可运行 Ethhash 算法的矿机可以很轻松地在 ETC、ETH 以及其他支持 Ethhash 算法的 Token 如 Conflux 之间做到自由切换。矿机分为 GPU 矿机和 ASIC 矿机,前者具有普适性,适配于不同的挖矿算法,也可以用于其他用途,后者则只适用于特定算法。也正是因为存在 GPU 矿机和 ASIC 矿机普适性的差异,ASIC 矿机的效率会比 GPU 矿机更高。目前缺少关于 AISC 矿机以及 GPU 矿机算力的详细数据,但预估约有 40% 的算力来自 ASIC 矿机。由于 ASIC 矿机只能用于 Ethhash 挖矿,当 ETH 转 POS 后这部分矿机将有一部分转向 ETC 等支持 Ethhash 的 POW Token,另一部分将进行 ETHPOW 分叉。分叉是一件比较复杂的事情,需要多方势力包括矿工、交易平台、开发者以及生态内部项目的共同推动,而且在分叉后会经历一段时间的混乱期。

从长远来看,未来 ETC 等 Ethhash POW Token 将会迎来数倍的算力增加值,虽然目前尚且没有找出算力与 POW Token 价值之间的联系,但比特大陆推出的 3000 万美元生态基金本质上也是对于 ETC 极大的利好。而 ETHPOW 分叉链生态的价值则还需要时间的考验。

相比于用途狭窄的 ASIC 矿机,GPU 矿机的去向则更广,部分 GPU 矿池已经提前为正在运行的矿机寻找了退路。Hut 8 和 HIVE Blockchain 曾收购数据中心,并计划在 ETH 2.0 后将部分矿机投入数据中心。另一方面在考虑 GPU 挖矿机器的报废、转向 BTC 等其他 Token 挖矿的比例、进行 ETHPOW 分叉后,仍然有大量的 GPU 矿机闲置,而这部分闲置矿机经改造后可用于各类需要 GPU 算力的网络,例如 Akash Network、Flux、Render Network、Liverpeer 或者 ZKP 的 GPU 挖矿等。

去中心化 GPU 算力网络可能会开启 GPU 挖矿的下一个叙事。从 GPU 设备生产商的角度看,ETH 转为 POS 后 GPU 设备生产商急需寻找下一个拥有 ETH 挖矿产业规模的 GPU 需求行业;从监管层面上看无国界全球化的 GPU 算力网络并不会对国家金融主权造成像 BTC 和 ETH 同样的威胁。同样是租用 GPU 网络算力,利用去中心化网络进行 GPU 效用挖矿获取利益的方式是 Token,中心化 GPU 计算平台获取的收益是法币,两者并没有本质区别。因此挖矿行业的未来可能会以 GPU 效用挖矿的形式继续存在。

3 质押赛道

3.1 流动性质押

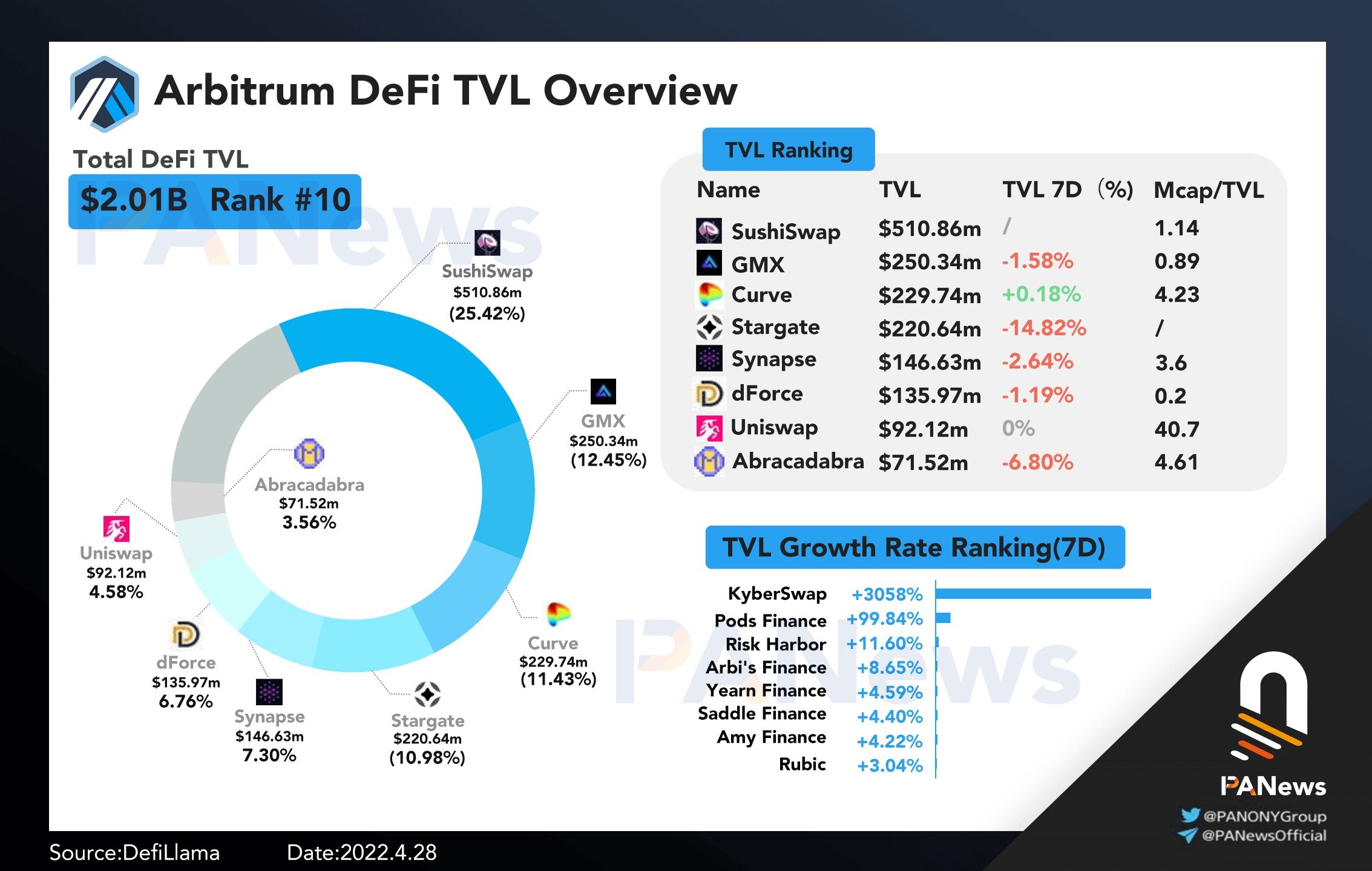

https://www.stakingrewards.com/

数据取自 9 月 14 日

POS 公链安全性的衡量指标包括公链 Token 的质押率以及该公链 Token 的市值。根据其他 POS 公链的质押数据大致可以估算一般情况下质押率应该处于 30 - 70% 的区间,而目前以太坊质押率仅为 11.8%,因此对于质押赛道而言未来至少会迎来 200% 的增长。

质押是一个进入门槛并不高的赛道,目前已知的入场玩家包括:

- 原有的矿池:F2pool

- DeFi 龙头协议自做 Staking 协议:例如 Frax Finance

- SaaS 提供商(为持有 32 个 ETH 的用户托管验证器)

- 流动性质押协议

- 中心化机构

- Solo Staking

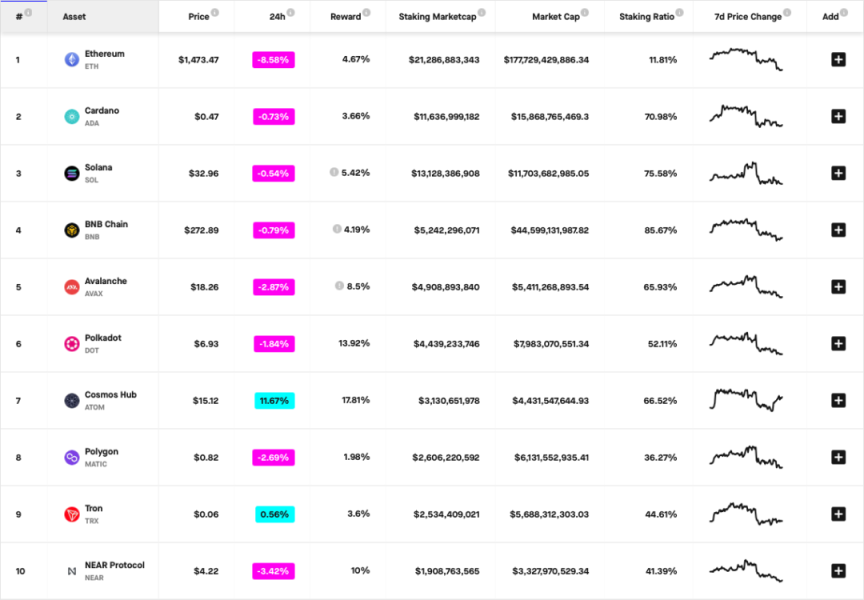

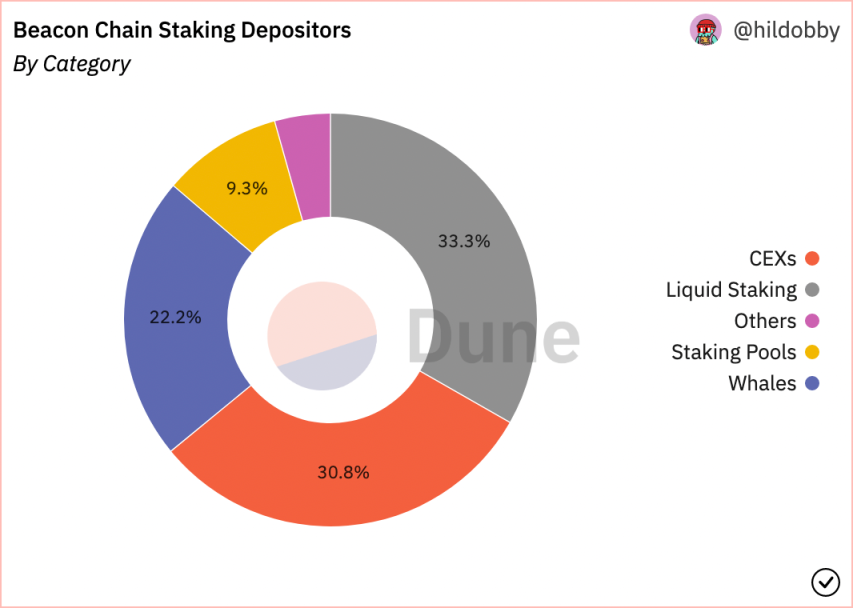

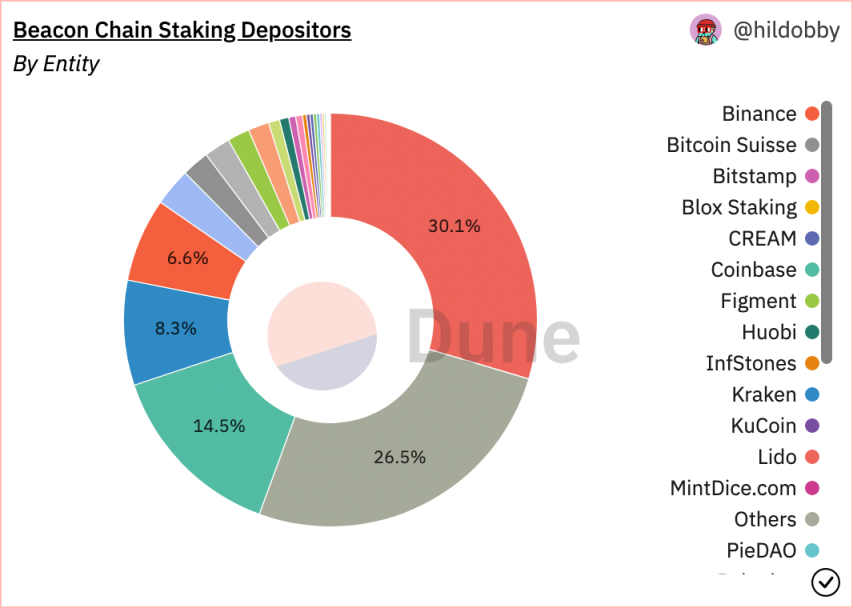

具体的质押数据如下图:

目前市场上 ETH 的流动性质押占 33% 的份额,其中 30% 的份额为 Lido,30.8% 在 CEX,26.4% 为 Others(其中 22.2% 为巨鲸持有)。

由上述数据可以看出去中心化质押目前只占约 3% - 10% 的份额,绝大多数的 ETH 都进入了具有较强中心化色彩的质押协议,如 Lido。目前 Staking 赛道仍然处于较早期的形态,在各类基础设施不完善的情况下,用户基于资金安全性以及稳定性的诉求会选择中心化程度较高的 Lido。各大 CEX 基于自身 ETH 存款也进入 Staking 赛道。Lido 和 CEX 基于先发优势形成了垄断的格局。但 Staking 是一个竞争非常激烈但是门槛并不高的赛道,而且参与 ETH 质押服务的主体如 CEX、SaaS 服务商、节点托管商、个人、Liquidity Staking 协议等经常存在着合作竞争关系。CEX 和 Liquidity Staking 解决资金端方面的问题,节点托管商以及 SaaS 服务商解决实体机器方面的问题。但 CEX 也可以提供节点托管服务,SaaS 服务商同时也可以吸引拥有大额资金但是缺少运行节点能力的用户,这种复杂的竞争合作关系在随着新玩家的加入会不断达到一个动态平衡的状态。未来的 Staking 赛道 Lido 和 CEX 仍然会是 Staking 的主力,但各种去中心化的质押协议以及其他类型的质押服务提供商也会呈现百花齐放的状态。

以太坊 POW 到 POS 的转型为整个 Web3 行业的发展引入了一层新的叙事,即对于去中心化更深切的要求。这种对于去中心化的要求和审美未来也会推动应用层和协议层的去中心化。基于这个判断,在未来的增量市场上去中心化流动性质押协议将会迎来很高的成长性。

以太坊基金会官方给出了一套评估流动性质押协议的体系,该体系泛泛的针对所有的流动性质押协议,具体的指标包括:

- 安全性:BUG 奖励、是否审计;

- 客户端的多样性;

- 流动性票据的流动性以及汇率的稳定性;

- 私钥安全性:私钥非人为托管;

- 任何人是否都可以参与运行节点,即对于整个以太坊网络去中心化的贡献。

为方便理解,这里列举出 Lido 和 Rocket Pool 进行比较的例子:

- 客户端的多样性:客户端的多样性表示采用各种客户端的比例要均衡;

- 票据流动性以及汇率的稳定性:Lido 的流动性票据 stETH 主要在 Curve 上,虽然可以按照 3:1 的比例构建 stETH:ETH 池,提高资本效率,但特殊情况下容易产生价格波动;而 Rocket Pool 的 rETH 主要在 Uni V3 上,价格更加稳定;

- 私钥安全性:Lido 与 Rocket pool 几乎同时开始开发,但是 Lido 上线更早,Rocket Pool 直到智能合约可以作为 ETH 存款的取款私钥这一功能上线后才上线质押功能,而 Lido 之前一直由多个机构共同托管用户的取款私钥(目前也升级为智能合约)。因此 Lido 对 Rocket Pool 的先发优势主要在于时间优势上;

- 对于去中心化的贡献:Rocket Pool 支持所有人参与运行客户端,而 Lido 则是将客户端的运行任务托管给 CEX 等机构。Rocket Pool 对于 ETH 2.0 而言有利于其实现去中心化,而 Lido 对于去中心化实质上没有发挥作用。

3.2 为验证者网络运行的稳定和去中心化做出的进一步努力

ETH 2.0 验证者有两个私钥,第一个是取款私钥,对质押的 32 个 ETH 享有取款权。用户质押的 32 个 ETH 是绝对安全的,即使取款私钥泄漏,用户也不会丢失 ETH 资产。这是由于取款私钥与用户的地址绑定,若黑客通过各种途径获取了取款私钥,黑客也只能将 ETH 从质押合约取回并存入用户原先与该合约绑定的地址中。第二个私钥被称为验证者私钥,用于共识投票以及签名。当正确参与共识,即签名正确时验证者可以获取奖励,但若客户端离线或者错误投票,验证者原先质押的 ETH 将会被罚没。因此保证验证者网络运行的稳定性将是各类质押服务商以及个人验证者需要重视的。

关于质押赛道的去中心化与中心化的议题可能会产生一些讨论。ETH 质押产生的两个私钥分别代表着资产所有权和共识参与权,资产所有权可以以中心化的形式存在,但是若将共识参与权,即验证者私钥按照去中心化的方式分配,这样是否可以在一定程度上解决质押赛道的中心化问题?

SSV Network 和 Obol Network 为解决上述两个问题做出了努力,两者都是通过对验证者私钥进行冗余分割来实现的。以 Obol Network 为例,冗余分割指的是将验证者私钥分成冗余的 n 份,交给 Obol Netwrok 中的 n 个 Operator 。当 POS 网络需要验证者私钥进行签名时,n 个 Operator 中的任意 f 个在线即可完成签名过程。

这样做的好处有多个:

- 消除验证者单点故障风险,降低被 Slash 的概率;

- 不同规模的质押服务商可以互相协作,降低过度垄断带来的危害;

- 中心化质押服务提供商对于 POS 网络的控制权被分配给了去中心化的 Obol Network 等协议,在一定程度上增强了 POS 网络的抗审查性;

3.3 ETH 流动性质押票据的应用拓展

用户向 ETH 流动性质押池存入资产时会收到一张票据,作为用户存入质押池资产的所有权凭证,该凭证类似于银行的大额存款。Lido 的所有权凭证为 stETH,对应的 Rocket Pool 的流动性凭证为 rETH。未来流动性质押赛道至少存在着 200% 的增长空间,这意味着 stETH 等 ETH 质押票据的存在会极大的丰富 DeFi 可用的资产类别,也因此会为 DeFi 应用带来各种更多玩法。

3.3.1 循环贷

stETH 等流动性质押票据目前在 DeFi 里的应用场景比较狭窄,常常用做借贷协议抵押品。今年 5 月出现的 stETH 大幅贬值事件就与此有关。机构常用的策略在于进行 ETH - stETH 循环借贷,通过这样的方式进行 ETH 质押收益的套利。但这种套利模式建立在 stETH 价格稳定的前提下。当 stETH 出现流动性危机而导致价格下跌时,ETH - stETH 循环借贷很可能面临着连环清算。

发生 stETH 脱锚事件的最底层原因在于质押在信标链的 ETH 无法取出、stETH 无法被销毁。唯一可以变现 stETH 的途径就是利用现有的 DEX。而且 stETH 与 ETH 的流动性池建立在 Curve 上,并且是按照 stETH:ETH = 3:1 的配比搭建的。这种杠杆化的交易模式无法承接海量的 stETH 抛压造成 stETH 大幅度贬值。但若质押在信标链上的 ETH 可以取出,由于增加了 stETH 的变现途径,用户进行循环贷的风险将会极大的降低。

做一个简单的计算,若 ETH 持有者有 1 个 ETH,借贷协议对于 stETH 的清算线为 90%,ETH 持有者按照 80% 借款率循环借贷,每次借款的金额为 1、0.8、0.64……,求和得到全部的 ETH 质押敞口为 5 ETH。在 ETH 质押年化约 5% - 8% 的情况下,循环贷可获得的年化质押收益为 25 - 40%。值得注意的是直到明年以太坊的上海升级之前做循环贷除了需要考虑 ETH 可能存在的下跌外,还需注意 ETH 票据可能存在的连环清算问题。

3.3.2 ETH 流动性质押票据的基本面判断

验证者参与验证者网络获取的收益包括两部分:ETH 质押收益和小费收益(包括 MEV)。这两部分收益是分开的,质押收益将会发送到 ETH 存款地址,小费收益则会发送到与执行客户端对应的小费地址。这种收益的分离实际上为 Lido 等流动性质押协议以及节点托管商提供了寻租的空间。ETH 质押收益毫无疑问将返还给 ETH 票据的持有者。但对于小费收益而言,其在 ETH 票据持有者、流动性质押协议以及节点托管方三者之间的分配仍然不清晰。因此另外一个判断流动性质押协议优劣的一个潜在标准则是对于小费收益清晰的分配方式。

小费收益分配方式的不同将在微观层面影响不同 ETH 流动性质押票据的基本面,然而循环贷的存在以及未来的 Shanghai Update 将从宏观层面影响 ETH 流动性质押票据的价值。目前几乎所有的 ETH 流动性质押票据都对于 ETH 存在折价,尽管该 ETH 票据在信标链内已经积累了很多价值。由于 ETH 票据无法兑现而现在正处于流动性溢价显著的熊市,ETH 票据处于折价是一个正常的状态。但当 Shanghai Update 完成、ETH 票据可供兑现之时,我们可能会碰到 ETH 票据扭转折价的状态而对 ETH 产生正溢价。

ETH 票据从折价到溢价的转变是市场上明确存在的套利机会。几个月前三箭资本打算推出 GBTC 套利基金,寄希望于 SEC 可以批准 GBTC 的 ETF 从而改变 GBTC 的基本面,使 GBTC 从折价变为溢价,但最后由于 GBTC 的 ETF 一直未通过而以失败告终,而这一次则可能产生不一样的结果。

3.3.3 基于 ETH 票据的衍生品开发

衍生品是一个非常大的金融范畴,而不仅仅局限在期权、期货以及结构化产品等。传统金融里衍生品的种类则是层出不穷,涉及交易以及资产管理的方方面面。狭义上讲,若要对衍生品进行简单分类的话,大致分为两类:一级衍生品和二级衍生品。一级衍生品是基于原生资产衍生出来的金融产品或者票据,二级衍生品则是基于一级衍生品衍生的。若将上述概念放在区块链领域进行解释,ETH 就是原生资产;ETH 经过某个协议的加工处理后铸造的另一个凭证,比如 stETH 就是 ETH 的一级衍生品;而对 stETH 进行再加工,铸造出的凭证或者提供的产品则为二级衍生品。目前区块链行业内一级衍生品随处可见,包括 AAVE 为 LP 铸造的 atoken、stETH、DEX 为 LP 铸造的 LP Token 等。这些狭义上的一级衍生品有个共同的特征,即均为 Yield-bearing Assets。这些 Yield-bearing Assets 均有自身的风险和收益,对这些一级衍生品进行组合打包或者对风险和收益进行分割均可衍生出多种金融产品。上述叙事看似很有需求,但该赛道似乎没有任何一个协议(Element Finance、Sense Protocol 等)产生破圈的效果。

具体原因可能包含以下三种:

- 链上的 DeFi 用户量仍然很少且大多数链上用户缺少 DeFi 意识;

- 一级衍生品资产过于分散使得协议层难以维持多种二级衍生品的流动性;

- Yield-bearing Assets 的收益率波动性过低,衍生品难以发挥作用;

虽然目前仍然处于链上衍生品发展较为早期的阶段,用户意识并不到位,但逐渐成熟的杠杆化交易模式以及 ETH 票据的出现解决了收益率波动性低和衍生品流动性差的问题。以利率掉期为例,通过杠杆化交易的模式可以放大 Yield-bearing Assets 的收益率波动性,把原本 1% 的波动放大为原来的 5 - 10 倍从而催生出交易需求。此外从流动性的角度上看,被交易的 Yield-bearing Assets 及其底层资产需要有很深的流动性才适合开发,stETH 等 ETH 票据就是一个典型的例子。流动性质押协议未来大约会占所有质押 ETH 的 30%,即未来至少有 1000 万枚 ETH 票据可以进入 DeFi 生态。由于 ETH 票据在未来可以做到与 ETH 的即时兑换,对于如此高市值和高流动性的单一 Yield-bearing Assets,可以预见未来会有大量基于该资产的收益和交易产品的涌现。

4 DeFi 龙头应用与流动性质押的整合

金融天然具有垄断的属性,这意味着无论是横向还是纵向,DeFi 协议均有不断拓展业务范围,挤占竞争对手市场的本能。因此对于处于资产来源端的质押赛道而言,龙头 DeFi 协议会有下场做流动性质押协议的动机,通过提供 ETH Staking 服务的形式吸引用户的 ETH 存款,并将 ETH 存款票据作为填充协议自身 TVL 的资产来源。这样一方面可以提高资产利用率,另一方面扩展业务范围做到上下游同吃也可以增加协议的收入,增加协议自身的价值。从这个角度看,未来 ETH Liquidity Staking 赛道将不仅仅只有 Liquidity Staking 协议,部分老牌 DeFi 项目也可能会踏入市场分一杯羹。但无论上游 Liquidity 端怎么变化,SaaS 服务商或者节点托管商的利益将不会受损,甚至还会获利。部分 Liquidity Staking 协议本身就是 SaaS 的大客户,上游 Liquidity 端的恶性竞争本质上有利于下游的验证者节点托管商。目前 Frax 正在开发 ETH Liquidity Staking 的业务,并打算将 fraxETH 票据作为 Frax 铸币的抵押资产。以 ETH 票据作为 Frax 的铸币资产从另一个方面也可以解决 Frax 过于依赖 USDC 等中心化稳定币的问题。

5 ETH2.0 带给大家的公共产品:Portal Network

ETH 2.0 的轻客户端也被称为无状态客户端,其只需要存储区块头数据,而不需要存储区块状态,因此其执行交易的验证功能时只能在全节点的帮助下进行。运行轻客户端无需质押 32 个 ETH,其无法参与 ETH 2.0 共识的达成。ETH 1.0 版本中 Infura 以及 Pocket Network 提供的就是轻客户端服务,全节点开放 IP 地址,轻客户端可以连接全节点从而获取所有的区块数据。而 Portal Network 是以太坊官方打算利用非经济激励的方式打造的轻客户端节点网络,致力于提供公共轻客户端 API 接口。 正是因为缺少经济激励,目前 Portal Network 仍未上线。

Portal Network 的网络层是通过 Client\Server 实现的整合,整合后可以提供无状态客户端。无状态客户端可以让用户运行一个极小的个人节点,共个人查询链上数据使用,使得 ETH 2.0 阶段用户对于链上数据的获取更加 Web3。接入 Portal Network 所需的机器性能极低,甚至移动端手机都可以接入,而缺点是无法处理大规模的 JSON and RPC API 的数据调用。因此个人对于 Portal Network 的使用场景包括:个人 RPC 端口、低延迟以及更安全的连接 Dapp 与钱包。

6 结语

上文其实只是 ETH 2.0 背景下叙事的冰山一角,未提及的赛道还包括 MEV 和跨链互操作性协议等。MEV 在 POW 阶段是被充分讨论过的问题。协议层、客户端层都对 MEV 给出了一定的解决方法,并逐渐将无序的 MEV 市场规范化。但在以太坊转为 POS 共识后,瓜分链上 MEV 的参与方由原来的单一矿工群体变成了各大 Layer2、CEX、Lido、验证节点托管商等。多方参与也使得 ETH 2.0 的 MEV 问题变得更加复杂。Danksharding 的 PBS(Proposer-Builder Separation)落地后在完全竞争的假设下可以在底层解决 MEV 问题。但从现在到 Danksharding 的数年时间内,MEV 仍然需要一个过渡的解决方法,从应用层和客户端入手是常用的方式。

另外跨链桥以及互操作性协议在 ETH 2.0 实现 Danksharding 后将成为跨分片交易与通信极为重要的方式。在原本 Sharding 1.0 状态分片的设想中不同分片链之间的交易可以通过信标链与分片链的交联直接进行交易确认。但在 Danksharding 的架构里以太坊将实行数据分片,执行完全交由 Layer2 ,随后 Layer2 将 Rollup 数据以 Blob 的格式存入数据分片内,数据分片再通过交联与信标链连接。若此时仍然依赖信标链作为跨分片交流的直接媒介则会面临两次 Blob 数据的重新编码和解码,在效率以及便捷性上是不如跨分片互操作性协议的。

ETH 2.0 整个计划的推进在某种程度上直接推动着区块链行业的发展。每个细小机制的改变都可能对不同赛道的趋势和格局有深远影响,这种影响也在无形中重塑着整个行业。

加密货币 三大交易所

加密货币 三大交易所